任泽平:未来有哪些黑天鹅和投资机会?

任泽平:未来有哪些黑天鹅和投资机会?

一、经济持续下行,新一轮稳增长启动

11月数据表明,经济周期正从滞胀步入衰退,经济下,政策上。具体看:传统动能低位、新动能高增、物价高位回落;房地产投资降幅收窄、但仍然低迷严峻,基建投资乏力,消费疲软;制造业有韧性、新经济高增,出口强势;PPI高位回落、CPI回升。

中央经济工作会议传递清晰信号:面对三重压力,新一轮稳增长来了,货币转向宽松,财政政策转向积极,支持新基建、新能源、科技创新,促进房地产良性循环软着陆。

15日央行进行5000亿元1年期MLF操作,利率维持在2.95%不变。15日有9500亿元MLF到期;央行降准生效,投放1.2万亿。总和测算,央行净投放7500亿基础货币。

近期央行、财政部、银保监会部署2022年重点工作任务。央行强调,要做好跨周期和逆周期政策设计,提高货币政策的前瞻性针对性;持续释放贷款市场报价利率改革潜力,促进企业综合融资成本稳中有降。财政部表示,要积极推出有利于经济稳定的政策举措,着力稳定宏观经济大盘,推动经济运行在合理区间;坚决遏制新增地方政府隐性债务。银保监会强调,要积极推出有利于经济稳定的金融监管政策,满足基础设施适度超前投资的资金需求。

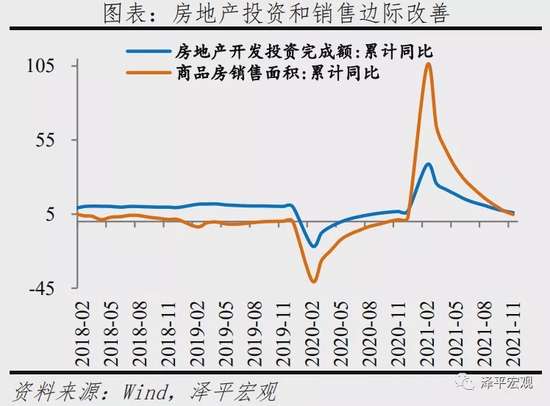

1、房地产多项指标降幅收窄,但仍然低迷严峻。10月以来房地产相关政策出现合理松动迹象,12月中央政治局、中央经济工作会议均提及“支持商品房市场更好满足购房者的合理住房需求,因城施策促进房地产业良性循环和健康发展”。

11月房地产销售、投资、资金面、竣工等多个指标均降幅收窄、但仍然低迷。其中,商品房销售面积和销售额同比分别为-14.0%和-16.3%,分别较10月回升7.7和6.3个百分点;房地产开发资金来源同比-7.0%,较10月回升2.5个百分点,除定金及预收款外其他主要资金来源回笼速度均边际改善;房地产投资同比增长-4.3%,较10月回升1.1个百分点;土地购置面积和土地成交价款同比分别为-12.5%和24.2%,分别较10月回升11.7和24.5个百分点;土地成交方面呈现区域分化和房企分化的特点;新开工、施工、竣工速度均边际改善。

2、基建投资乏力,受制于地方隐性债务收紧。1-11月基础设施建设投资(不含水电燃气)同比增长0.5%,较1-10月下滑0.5个百分点。中央经济工作会议提出适度超前开展基础设施投资。11月专项债发行达到高峰,基本完成全年专项债任务,且2022年部分专项债额度已经下达至各省。但基建投资受制政府隐性债务监管趋严,发力效果有待观察。

3、制造业投资保持高增,1-11月制造业投资累计同比13.7%。主要原因有三,一是保供稳价政策下,原材料成本回落、中下游企业产品涨价缓解利润受挤压问题,利润向好提升投资意愿;二是缺芯影响有所好转,汽车制造业投资同比大幅回升;三是经济新动能高增。

新能源、新能源车、数字经济为代表的新基建快速增长。11月高技术制造业、装备制造业PMI维持景气扩张。高技术制造业增加值同比增长15.1%,快于规模以上工业增加值11.3个百分点;工业机器人、新能源汽车产量分别增长27.9%和112%。1-11月高技术制造业投资同比增长22.2%,快于固定资产投资17.0个百分点。2020年,高技术制造业占规模以上工业增加值比重为15.1%,未来仍有很大发展空间。

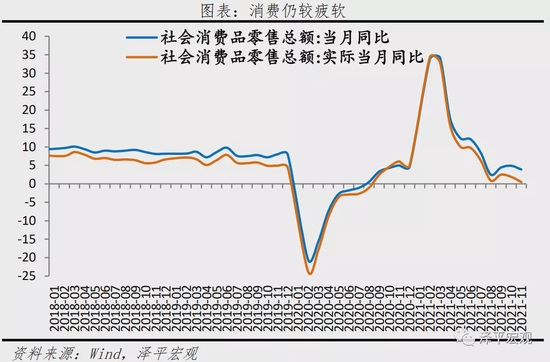

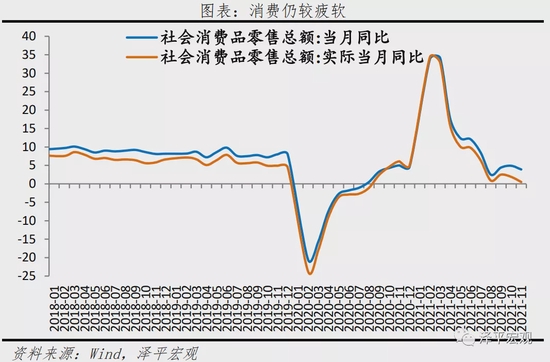

4、消费受疫情、就业、收入、复苏K型分化影响,仍疲软。11月社会消费品零售总额两年复合增长4.4%,较上月下降0.2个百分点;扣除价格因素,实际两年复合同比3.3%,较上月上升0.1个百分点。分品类看,必需消费品和升级类消费品表现强劲;石油制品类消费受能源价格上涨拉动;汽车仍造成拖累,除汽车以外的消费品两年复合同比5.4%。

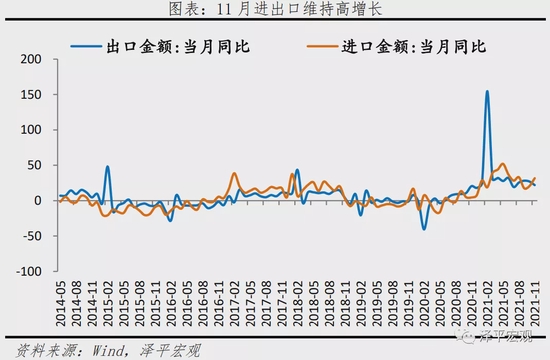

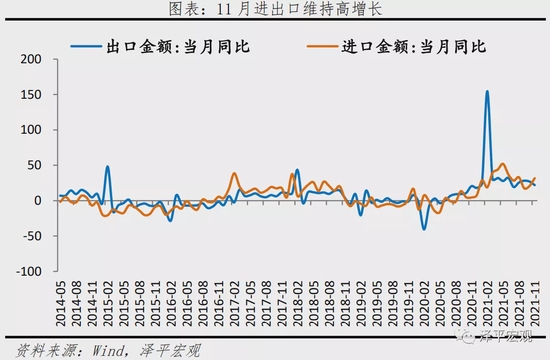

5、出口维持强势,11新出口订单较上月有所改善。11月中国出口额同比增22.0%,两年复合增速21.2%,较上月上升2.5个百分点。价格因素贡献作用持续强化;外需仍然维持高景气,美、欧制造业PMI保持在58%以上,韩国11月出口同比27.9%;国际港口拥堵状态尚未缓解。未来,随着产能替代效应消退、外需见顶、价格水平回落,出口增速将回落至合意水平。

6、PPI高位回落、CPI抬升暂不构成掣肘。明年将出现通胀大挪移,从工业品通胀到消费品和结构性资产价格通胀,与货币宽松、稳增长有关。警惕明年中期猪周期或进入上行阶段、对CPI产生压力。

7、展望未来,双周期、稳增长、新基建、软着陆、提估值是明年五大关键词。世界经济的关键词是中美双周期,中国宏观政策的关键词是稳增长,新经济的核心是新基建,老经济的核心是房地产软着陆,资本市场的主要机会是“提估值、稳增长和新基建”。明年经济增长动能也将发生切换,由出口支撑转向消费复苏、新基建发力、房地产软着陆。

8、2022年资本市场的主要机会是“提估值、稳增长和新基建”,提估值和稳增长是周期性机会,新基建是长期历史性机遇。股市是货币的晴雨表,货币宽松降低资金成本和利率,提升股市估值。

2021年股市的主要逻辑是通胀预期和新能源新基建,受益于涨价、业绩和政策的表现出色。

2022年股市的主要逻辑将是“提估值、稳增长和新基建”,受益于货币宽松提估值、稳增长政策和新基建爆发的行业板块将跑赢大市。

9、我们在2017年提出“新周期”,房地产、重化工业等传统行业落幕,新经济快速崛起,经历20年来最大的经济结构巨变。

2020年初提出“新基建”,新能源、数字经济、绿色经济等成为最大的投资机会。

2021年初提出三大关键词“通胀预期、流动性拐点和市场风格切换”,均被验证。

二、工业增加值低位略升,限产限电缓解

11月规模以上工业增加值同比增长3.8%,较上月上升0.3个百分点;两年平均增长5.4%,较上月加快0.2个百分点,延续回升。主因9、10月份集中限产限电缓解、国家保供稳价政策效果显现。分三大门类看,11月份,采矿业增加值同比增长6.2%;制造业增长2.9%;电力、热力、燃气及水生产和供应业增长11.1%。

分行业看,11月份,41个大类行业中有29个行业增加值保持同比增长。本月高技术行业和消费类优于平均,装备制造业表现分化,纺织、黑色冶炼和汽车行业持续造成拖累。

1)消费类行业中,农副食品加工业同比7.0%,较上月上升3.7个百分点;食品制造业同比9.0%,较上月上升2.2个百分点。

2)高技术行业中,医药制造业同比17.0%,较上月上升0.7个百分点;计算机、通信和其他电子设备制造业同比13.5%,较上月下降0.5个百分点。

3)装备制造业中,金属制造业同比3.5%,较上月下降3.2个百分点;电气机械和器材制造业同比9.4%,较上月上升4.1个百分点;专用设备制造业同比4.0%,较上月下降3.2个百分点。

4)汽车制造业同比-4.7%,较上月上升3.2个百分点,其中,新能源汽车产量同比增长112%。

5)纺织业同比-3.5%,较上月上升2.4个百分点;黑色金属冶炼和压延加工业同比-11.2%,较上月上升1.6个百分点。

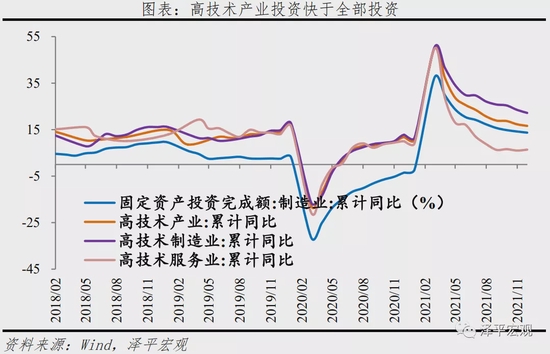

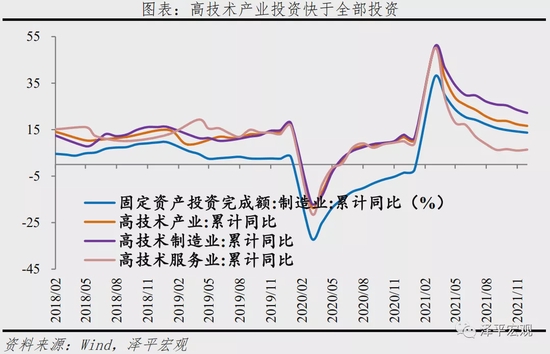

三、固定资产投资增速持续下滑,高技术产业投资高增

1-11月固定资产投资(不含农户)累计同比5.2%,较1-10月下滑0.9个百分点;11月固定资产投资同比增长-2.4%,较10月回升0.5个百分点。分投资主体看,1-11月民间固定资产投资累计同比7.7%,国有控股企业固定资产投资累计同比3.0%,分别较1-10月累计同比下滑0.8个和1.1个百分点。

高技术制造业和社会领域投资增长较快。1-11月高技术产业投资同比增长16.6%;两年平均增长14.2%,较1-10月份加快0.7个百分点;其中高技术制造业和高技术服务业投资同比分别增长22.2%、6.4%。高技术制造业中,计算机及办公设备制造业、电子及通信设备制造业投资同比分别增长26.1%、24.7%;高技术服务业中,电子商务服务业、检验检测服务业投资同比分别增长47.5%、14.8%。社会领域投资同比增长10.3%,两年平均增长10.8%;其中卫生投资、教育投资同比分别增长26.6%、9.5%。

四、房地产销售、资金回笼和投资边际改善、但仍低迷严峻

房企销售和资金回笼速度持续负增长、但降幅收窄,11月商品房销售面积和销售额同比分别为-14.0%和-16.3%,分别较10月回升7.7和6.3个百分点。11月房地产开发资金来源同比-7.0%,较10月回升2.5个百分点。1)居民对房企不信任情绪和对房市观望态度仍存,11月销售同比延续负增长,根据克尔瑞数据11月全国前100房企单月实现销售操盘金额7507.8亿元,较10月环比回落3.4%,较去年11月同比-37.6%。2)房企资金回笼速度整体来看仍较慢,但除定金外其他主要资金来源回笼速度均边际改善。11月房企从国内贷款、自筹资金、定金及预收款、个人按揭贷款到位的开发资金同比分别为-20.5%、2.1%、-16.1%和10.6%,分别较10月变化6.7、4.9、-3.2和9.6个百分点。9月底房地产金融工作座谈会提出“保持房地产信贷平稳有序投放”后,中央接连对房地产市场释放积极信号,12月3日银保监会表示,“要根据各地不同情况,重点满足首套房、改善性住房按揭需求,合理发放房地产开发贷款、并购贷款,加大保障性租赁住房支持力度,促进房地产行业和市场平稳健康发展”。

房地产投资整体边际改善。土地成交方面呈现区域分化和房企分化的特点,施工方面,新开工、施工、竣工速度均边际改善。11月房地产投资同比增长-4.3%,较10月回升1.1个百分点;1-11月房地产投资累计同比增长6.0%,较1-10月下滑1.2个百分点。1)土地成交方面,11月一线城市土地供应量上升带动土地成交金额和成交均价同比转负为正,部分房企在经营困境和资金压力下拿地热情下降、施工进度放缓,部分房企加快年底补库存。11月土地购置面积和土地成交价款同比分别为-12.5%和24.2%,分别较10月回升11.7和24.5个百分点。此前加强监管购地自有资金、严控溢价和取消“竞配建”出让方式等提高土拍资金门槛,叠加销售回款放慢的资金压力,房企整体拿地意愿下降,土地流拍率上升。10月以来集中供地重点城市新发布的出让门槛也有适度放松,如南京降低对企业资质要求、苏州降低保证金缴纳门槛、深圳降低竞自持(公共住房)上限、合肥取消配建保障性租赁住房指标等。中海地产、万科、金地集团、华润置地、保利发展、招商蛇口等房企等资金压力较小的房企在重点城市积极布局。2)11月新开工、施工和竣工面积同比分别为-21.0%、-24.7%和15.1%,均较10月上升12.1、2.4和36.0个百分点。随着中央关于房地产的融资政策接连释放积极信号,地产信贷环境有一定改善,或可缓解部分房企的运营困境,但后续土地投资动能还要看商品房销售和资金回笼速度。

五、基建投资乏力

1-11月基础设施建设投资(不含水电燃气)同比增长0.5%,较1-10月下滑0.5个百分点;11月基建投资(不含水电燃气)同比增长-3.6%,较10月下滑1.1个百分点。分行业看,各行业投资增速均下滑,1-11月交运仓储、水利环境设施投资累计同比1.1%和-1.3%,分别较1-10月下滑1.2 和0.9个百分点。交运仓储中,1-11月铁路和道路投资同比增速分别为-1.7%和-0.3%,分别较1-10月变化1.8和-0.1个百分点。水利环境中,1-11月水利管理、生态环境治理和公共设施管理投资同比增速分别为2.1%、0.0%和-1.6%,分别较1-10月下降1.3、0.2和0.8个百分点。此外,1-11月电力、热力、燃气及水的生产和供应业投资同比0.2%,较1-10月下滑0.2个百分点。

11月专项债放量发行,一批重大项目集中开工,但募集资金到基建投资的3-6个月时滞和转化效率不高、政府隐性债务监管仍严等因素仍是基建投资落地的掣制,发力效果有待观察。资金端,专项债发行进度加快,2022年提前批专项债额度已下达。11月专项债发行达到高峰,基本完成全年专项债任务,且2022年部分专项债额度已经下达至各省。项目端,近期一批重大工程开工,“十四五”规划项目将发挥在基建投资中发挥重大作用:1)近期部分省份一批重大项目集中开工,11月以来陕西、福建、广东、山东、云南、湖北等地四季度重大项目集中开工,仅湖北省四季度重点项目投资额就超过4000亿元。2)“十四五”规划项目将发挥在基建投资中发挥重大作用,9月8日发改委专题新闻发布会提出,下一步将聚焦重点领域来稳投资,发挥好“十四五”规划《纲要》102项重大工程的牵引带动作用,还将加快已下达中央预算内投资计划的执行进度,加大项目建设推进力度。此后多省关于水利发展、交通运输等基建细分行业的十四五规划陆续出台,带动基建项目储备增加。近日印发的《国家发展改革委工业和信息化部关于振作工业经济运行推动工业高质量发展的实施方案的通知》提出,要加快“十四五”规划重大工程、区域重大战略规划及年度工作安排明确的重大项目实施。

六、制造业投资保持高增

1-11月制造业投资累计同比13.7%,较1-10月下滑0.5个百分点;11月制造业投资同比增长10.0%,较10月下滑0.2个百分点,保持高增。制造业投资受行业利润和景气度预期影响。11月制造业投资维持两位数增长,是固定投资中唯一亮点。

1)出口重点行业投资增速高企,拉动相关产业景气度。11月机电产品和高新技术出口维持高增速,圣诞提前出货效应下劳动密集型产品出口也高增,对应的11月金属制品、通用设备、专用设备和电气机械制造业投资同比分别增长16.2%、23.4%、30.1%和45.1%。

2)中下游企业产品涨价缓解利润受挤压问题,利润向好提升投资意愿。原材料价格的持续高企逐步传导,大部分中下游企业相继提升产品价格,中下游企业利润受挤压情况有一定缓解。企业利润向好促使企业的预期和投资意愿持续向好。10月工业企业利润总额同比27.3%,较10月上升13.0个百分点。

3)缺芯影响有所好转,11月汽车制造业投资同比18.8%,较10月回升16.8个百分点。前期疫情停工、部分芯片企业意外停产、优先生产手机或电脑等消费电子产品芯片的订单以及车用芯片需求迅速增长、部分车企恐慌性囤货等因素导致车用芯片短缺。随着部分车企使用替代芯片、取消某些非必要功能以减少芯片使用等多方式缓解缺芯难题。

4)限电限产政策影响消退,但“双碳”政策背景下重污染重排放行业仍受限、投资意愿下降,新能源、新基建、绿色经济等相关行业投资加快。个别省份的重污染行业仍受限产限电政策影响,纺织、水泥、钢铁等受限行业当前产能无法有效利用、新增产能的能耗限制更严,企业投资意愿降低。11月纺织业投资同比为6.9%,较10月下滑3.8个百分点。

七、消费仍疲软

11月社会消费品零售总额同比增3.9%,较上月回落1.0个百分点;扣除价格因素,11月份社会消费品零售总额同比实际增长0.5%,实际两年复合增长3.3%,较上月上升0.1个百分点。按消费类型分,11月商品零售同比增长4.8%;餐饮收入同比下降2.7%。

分品类看,必需消费品表现强劲,可选消费品表现较好;石油制品类消费受能源价格上涨拉动;汽车仍造成拖累。1)必需消费品中,粮油、食品类同比14.8%,较上月上升4.9个百分点;饮料类同比15.5%,较上月上升6.7个百分点;烟酒类同比13.3%,较上月下降1个百分点。2)可选消费品中,化妆品类同比8.2%,较上月上升1个百分点;金银珠宝类同比5.7%,较上月下降6.9个百分点。3)石油及制品类同比25.9%,较上月下降3.4个百分点。4)汽车类同比-9.0%,较上月上涨2.5个百分点,建筑及装潢材料类同比14.1%。

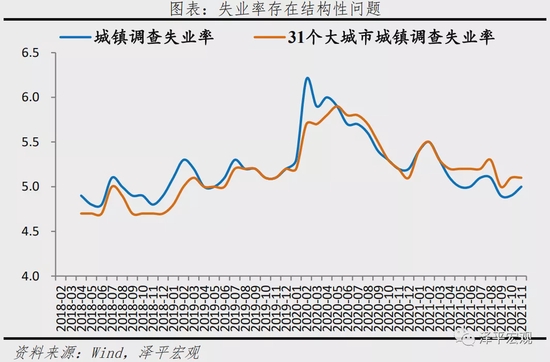

消费是经济的慢变量,受居民收入和就业影响,当前就业形势整体稳定,但仍存在结构性问题。前三季度,全国居民人均可支配收入较上年同期名义增长10.4%,扣除价格因素,两年复合增长7.1%;实际增长9.7%,两年复合增长5.1%。11月份,全国城镇调查失业率为5.0%,比上月上升0.1个百分点,比上年同期下降0.2个百分点。16-24岁人口调查失业率为14.3%,比上月上升0.1个百分点;25-59岁人口调查失业率为4.3%,比上月上升0.1个百分点。31个大城市城镇调查失业率为5.1%,与上月持平。

八、出口维持强势

11月中国出口额(以美元计,下同)3255.3亿美元,同比增22.0%,两年复合增速21.2%,较上月上升2.5个百分点。出口仍处于高位,主要有三点原因:一是外需仍然维持高景气,11月美国Markit制造业PMI为58.3%,欧元区、德国制造业PMI分别为58.4%和57.6%,韩国11月出口同比27.6%。二是产能替代效用仍在,国际港口拥堵状态尚未缓解。三是,原材料价格缓解,带动出口增速上升;10月数量对出口贡献作用高于价格。

分国别看,主要出口国出口金额大幅上升。其中,对东盟出口同比22.3%,对欧盟、韩国出口同比33.5%和39%。分产品看,受“缺芯”改善和海外疫情蔓延影响,机电、高新技术产品环比9.0%、10.3%,两年复合20.9和17.6%;劳动密集型产品高增,同比12.8%。此外,奥密克戎病株出现,欧美疫情反复带动防疫物资出口,纺织纱线织物两年复合增速表现不弱。口罩在内的纺织纱线织物、防护服手套在内的塑料制品和以及医疗仪器及器械出口同比分别为10.0%、4.5%和16.7%,环比6.0%、10.9%和8.7%;两年复合增速15.9%、49.2%和27.0%。

11月中国进口金额(以美元计)2538.1亿美元,同比31.7%,两年复合增速17.4%,较上月上升4.9个百分点。分产品看,大宗商品进口出现分化,大豆、原油、钢材价升量跌,铁矿砂量价齐升;机电产品进口保持高增长。其中,大豆、原油、钢材同比27.1%、80.1%、23.7%,进口量同比-10.6%、-7.9%、-23.0%。11月进口机电产品同比增长15.8%。其中,集成电路、汽车、飞机进口额同比25.2%、-2.1%和-53.4%。分地区看,东盟、美国、欧盟、韩国、日本出口额同比35.7%、22.0%、4.2%、28.6%和14.4%;两年复合21.8%、27.3%、4.4%、16.7%和10.7%,分别较10月变动9.4、9.2、0.3、5.8和3.0个百分点;此外,对印度进口同比41.8%,较上月增长38.2个百分点。

九、社融增速小幅回升

11月存量社融规模311.9万亿元,同比增长10.1%,较上月回升0.1个百分点,社融增速触底小幅回升。新增社会融资规模2.61万亿元,比上年同期多增4786亿元,延续多增态势。

从社融结构来看,政府债、企业债券和股票融资为支撑项。11月新增人民币贷款1.3万亿元,同比少增2288亿元,成为主要拖累;表外融资减少2538亿元,同比多减495亿元。其中,新增未贴现票据减少383亿元,同比少减242亿元,延续边际修复。信托贷款净融资下滑2190亿,同比多减803亿。委托贷款增加35亿元,同比多增66亿元;政府债券净融资8158亿元,同比大幅多增4158亿元,专项债发行明显提速,发行进度已达96.8%,超过去年同期的94.6%,财政部要求“专项债券额度尽量在11月底前发行完毕”基本实现;企业债券净融资4104亿元,同比大幅多增3264亿元,一方面是基数原因,去年同期“永煤违约”企业发债大幅缩水,另一方面城投、地产债券发行回暖,地产债发行规模自8月以来首次出现环比回升;11月新增股票融资1294亿元,同比多增523亿元,环比增加448亿元,主因本月有多笔大额定向增发融资上市。

11月金融机构口径信贷余额同比增速为11.7%,较上月回落0.2个百分点。新增人民币贷款1.27万亿元,同比少增1600亿元;新增企业贷款5679亿元,同比少增2133亿元。短期贷款、中长期贷款、票据融资同比分别少增324亿元、少增2470亿元、多增801亿元;新增居民贷款7337亿元,同比少增197亿元。其中,短期贷款新增1517亿元,同比少增969亿元,中长期贷款新增5821亿元,同比多增772亿元。

11月M2同比增速8.5%,较上月回落0.2个百分点。从结构来看,1)企业存款增加9451亿元,同比多增968亿元。居民存款增加7308亿元,同比多增974亿元。2)政府存款减少7281亿元,同比多减5424亿元,新增财政存款较上月大幅减少1.84万亿元,财政支出节奏明显加快,财政存款向企业和居民存款转化。3)非银存款减少257亿元,同比大幅多减8773亿元。M1同比增速3.0%,比上月小幅回升0.2个百分点。M1和M2同比增速差缩小,实体经济活跃度边际提升。

十、PPI高位回落,CPI抬头

11月CPI同比上涨2.3%,涨幅比上月扩大0.8个百分点;环比由上月上涨0.7%转为涨0.4%,涨幅比上月回落0.3个百分点。11月扣除食品和能源价格的核心CPI同比上涨1.2%,涨幅比上月回落0.1个百分点。CPI食品项环比上涨2.4%,同比由上月下降2.4%转为上涨1.6%,影响CPI上涨约0.30个百分点。食品项价格同环比上涨主要有两方面因素:一是11月猪价环比企稳回升、同比降幅收窄,对CPI负向拉动降低;二是鲜菜、蛋类、鱼类、食用油同比涨幅明显。CPI非食品环比持平,同比上涨2.5%,涨幅比上月扩大0.1个百分点,影响CPI上涨约2.04个百分点,仍是支撑当前CPI同比整体抬升的主要因素。

11月PPI同比上涨12.9%,涨幅比上月回落0.6个百分点;环比由上月上涨2.5%转为持平。从主要出厂价格指数行业看,11月主要行业中,煤炭开采和洗选业上涨88.8%,回落14.9个百分点;黑色金属冶炼和压延加工业上涨31.0%,回落8.9个百分点;有色金属冶炼和压延加工业上涨26.5%,回落3.0个百分点,价格同比涨幅回落较为明显。

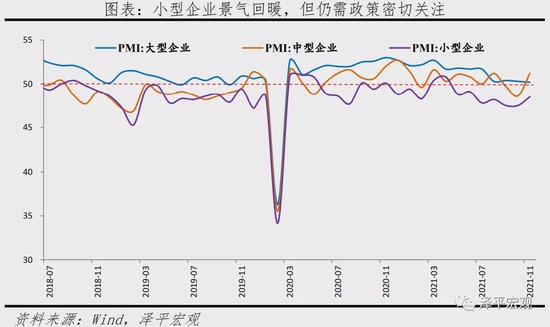

十一、PMI生产端略有回升,需求仍景气收缩

11月制造业PMI为50.1%,较上月回升0.9个百分点。1)生产指数和新订单指数分别为52.0%和49.4%,分别较上月上涨3.6和0.6个百分点。2)新出口订单指数为48.5%,略高于上月1.9个百分点,仍连续七个月处于收缩区间。新订单指数回升与近期原材料价格、海运价格回落有关;3)11月主要原材料购进价格指数和出厂价格指数分别为52.9%和48.9%,低于上月19.2和12.2个百分点。11月布伦特原油环比-2.0%,南华工业品指数环比-13.7%,南华焦煤、动力煤环比-33.2%、-39.2%,南华螺纹钢环比-17.1%,LME铜环比-0.1%。从行业情况看,化学原料及化学制品、黑色金属冶炼及压延加工、有色金属冶炼及压延加工等行业的两个价格指数均降至临界点以下,部分基础原材料生产行业的采购价格和产品销售价格回落明显。

11月大、中、小型企业PMI分别为50.2%、51.2%和48.5%,较上月变动-0.1、2.6和1.0个百分点。小型企业经营指标有所修复,但压力仍在。小型企业新订单指数为47.6%,较上月回升1.5个百分点;新出口订单46.6%,回升5.3个百分点;小型企业经营预期为51.9%,回升2.5个百分点。

11月非制造业商务活动指数为52.3%,小幅下滑0.1百分点,扩张放缓。服务业商务活动指数为51.1%,小幅下滑0.5个百分点,扩张力度减弱,为节假日、疫情共同作用;建筑业商务活动指数为59.1%,较上月反弹2.2个百分点。

特别鸣谢:华炎雪、梁颖、毕然

对本文数据整理有贡献

(本文作者介绍:东吴证券首席经济学家)

责任编辑:潘翘楚

新浪财经意见领袖专栏文章均为作者个人观点,不代表本网站立场和观点。

LYECS LYECS电商系统 老杨商城系统 ECSHOP二次开发

LYECS LYECS电商系统 老杨商城系统 ECSHOP二次开发